Stripe vs PayPal: Cómo elegir la pasarela de pago adecuada para su empresa

- 01Stripe vs PayPal: resumen

- 02¿Cuál es la diferencia entre Stripe y PayPal?

- 03Pros y contras de Stripe

- 04Pros y contras de PayPal

- 05Stripe comparado con PayPal

- 06PayPal comparado con Stripe

- 07Comparación de características

- 08Stripe vs PayPal: ¿Cuál es el mejor para tu negocio?

- 09Promociones en software de Pagos

- 10Alternativas a Stripe y PayPal

Ahorre hasta $500 en Stripe

Ahorre hasta $500 en Stripe

La elección de la plataforma de pago en línea ideal es crucial para gestionar las transacciones financieras de manera efectiva y proporcionar una experiencia de pago sin problemas para tus clientes. Estas plataformas desempeñan un papel fundamental en mejorar los procesos financieros, garantizar transacciones seguras y expandir tu alcance en el mercado digital.

Con numerosas opciones disponibles, como Stripe y PayPal, puede ser difícil determinar la mejor opción para las necesidades de procesamiento de pagos de tu negocio. En este artículo, tenemos como objetivo simplificar el proceso de toma de decisiones al ofrecer una comparación exhaustiva de Stripe vs PayPal. Al explorar sus características clave, medidas de seguridad, facilidad de uso y modelos de precios, obtendrás la información necesaria para tomar una decisión informada para la solución de pago en línea de tu negocio.

Stripe vs PayPal: resumen

Stripe y PayPal son dos actores importantes en el mundo del procesamiento de pagos en línea, cada uno adaptado a necesidades y preferencias específicas cuando se trata de gestionar transacciones financieras.

Stripe es conocido por su enfoque amigable para desarrolladores y su flexibilidad. Ofrece una amplia gama de opciones de personalización, un amplio soporte para diversos métodos de pago y una reputación de integración sin problemas en sitios web y aplicaciones. Por otro lado, PayPal es conocido por su amplio reconocimiento y su interfaz fácil de usar, lo que lo convierte en una opción popular tanto para individuos como para empresas que buscan una solución de pago sencilla.

En la próxima comparación de Stripe vs. PayPal, examinaremos a fondo sus características, medidas de seguridad, facilidad de implementación y estructuras de precios. Al final de este análisis, tendrás el conocimiento necesario para determinar cuál de estas dos principales plataformas de procesamiento de pagos en línea se alinea mejor con los requisitos específicos de tu negocio. Comencemos por examinar de cerca los atributos clave de estas dos principales plataformas de procesamiento de pagos.

¿Cuál es la diferencia entre Stripe y PayPal?

Stripe y PayPal son dos destacados jugadores en la industria de procesamiento de pagos en línea, cada uno ofrece características distintas y enfoques para ayudar a las empresas a gestionar sus transacciones financieras de manera efectiva.

Stripe, conocido por su enfoque centrado en el desarrollador, es altamente personalizable y ofrece un amplio soporte para diversos métodos de pago. Es una excelente opción para las empresas que buscan flexibilidad y opciones avanzadas de personalización. Con Stripe, los desarrolladores tienen más control sobre el proceso de pago y pueden adaptarlo a sus necesidades específicas. El modelo de precios transparente de Stripe, que cobra en función de las transacciones exitosas, atrae a empresas de todos los tamaños.

En contraste, PayPal es conocido por su amplio reconocimiento y su interfaz fácil de usar. Proporciona una forma sencilla y sin problemas tanto para individuos como para empresas de enviar y recibir pagos. El reconocimiento de marca de PayPal genera confianza en los clientes, y su facilidad de uso lo hace accesible para un amplio público. Si bien PayPal también ofrece opciones de personalización para usuarios más avanzados, su principal fortaleza radica en su simplicidad y conveniencia.

Las principales diferencias entre Stripe y PayPal se centran en su público objetivo, opciones de personalización y estructuras de precios. Stripe está orientado a empresas que requieren más control y flexibilidad en su procesamiento de pagos, lo que lo convierte en una opción principal para plataformas de comercio electrónico y desarrolladores. PayPal, por otro lado, es una solución versátil adecuada para empresas de todos los tamaños, con un enfoque en la simplicidad y la facilidad de uso.

Además, Stripe y PayPal tienen estructuras de tarifas diferentes. Stripe cobra una tarifa basada en un porcentaje por transacción, mientras que PayPal combina una tarifa basada en un porcentaje con una tarifa fija por transacción. Comprender estas estructuras de tarifas es crucial para determinar qué plataforma se alinea mejor con las necesidades financieras de tu negocio.

Pros y contras de Stripe

¿Cuáles son las ventajas de Stripe?

- Integración sencilla: Stripe ofrece APIs bien documentadas y amplios recursos para desarrolladores, lo que facilita la integración en sitios web y aplicaciones móviles. Esto simplifica el proceso de configuración del procesamiento de pagos para las empresas.

- Personalización: Stripe proporciona un alto nivel de personalización, lo que permite a las empresas adaptar la experiencia de pago a sus necesidades específicas. Esto incluye soporte para diferentes métodos de pago, monedas y modelos de suscripción.

- Seguridad: Stripe es conocido por sus sólidas medidas de seguridad. Cumple totalmente con los requisitos del Estándar de Seguridad de Datos de la Industria de Tarjetas de Pago (PCI DSS) y maneja los datos sensibles de los clientes de forma segura, reduciendo la carga de cumplimiento de seguridad en las empresas.

- Alcance global: Stripe admite pagos en más de 135 países y acepta una amplia variedad de métodos de pago, lo que lo convierte en una opción adecuada para empresas con clientes internacionales. También ofrece opciones de pago localizadas para mejorar la experiencia del usuario.

- Precios transparentes: la estructura de precios de Stripe es clara y transparente, sin tarifas de configuración ni cargos mensuales. Las empresas solo pagan cuando procesan transacciones con éxito, lo que puede ser ventajoso para startups y pequeñas empresas.

¿Cuáles son las desventajas de Stripe?

- Complejidad para principiantes: Si bien Stripe es amigable para los desarrolladores, puede ser complejo para principiantes que carecen de experiencia técnica. Configurar características avanzadas y personalización puede requerir habilidades de codificación.

- Período de retención: Stripe tiene un período de retención para las cuentas nuevas, durante el cual retienen una parte de tus fondos durante cierto número de días como medida de seguridad. Esto puede afectar el flujo de efectivo de las nuevas empresas.

- Soporte: Algunos usuarios han informado desafíos con el soporte al cliente de Stripe, especialmente con tiempos de respuesta más largos. Esto puede ser frustrante si te encuentras con problemas que requieren asistencia inmediata.

- Tarifas por contracargos: Stripe cobra tarifas por contracargos, que son disputas iniciadas por los clientes. Estas tarifas pueden acumularse si tu negocio experimenta contracargos frecuentes.

- Pagos en persona limitados: Stripe está diseñado principalmente para pagos en línea, por lo que puede no ser la mejor opción para empresas que dependen en gran medida de transacciones en persona, como tiendas minoristas.

Compara Stripe con otras herramientas

Pros y contras de PayPal

¿Cuáles son las ventajas de PayPal?

- Reconocimiento generalizado: PayPal es una de las marcas de pago en línea más reconocidas y confiables a nivel mundial. Muchos clientes están familiarizados con PayPal y pueden sentirse más cómodos usándolo para transacciones.

- Fácil de usar: PayPal ofrece una interfaz sencilla y fácil de usar, lo que lo hace accesible tanto para individuos como para empresas. Configurar una cuenta y realizar pagos es relativamente fácil.

- Versatilidad: PayPal admite una amplia gama de métodos de pago, incluyendo tarjetas de crédito/débito, transferencias bancarias y saldos de PayPal. Esta versatilidad puede ser ventajosa para las empresas con bases de clientes diversas.

- Protección para compradores y vendedores: PayPal proporciona ciertas medidas de protección para compradores y vendedores, ayudando a mitigar los riesgos asociados con disputas y transacciones fraudulentas. Esto puede mejorar la confianza entre compradores y vendedores.

- Amigable para dispositivos móviles: PayPal ofrece aplicaciones móviles y un sitio web optimizado para dispositivos móviles, lo que facilita que los clientes realicen pagos en teléfonos inteligentes y tabletas.

¿Cuáles son las desventajas de PayPal?

- Tarifas elevadas: Las tarifas de transacción de PayPal pueden ser relativamente altas, especialmente para transacciones internacionales o micropagos. Estas tarifas pueden afectar los márgenes de beneficio de un negocio, especialmente para transacciones pequeñas.

- Retenciones de cuentas: PayPal es conocido por poner retenciones en cuentas y fondos, especialmente en cuentas nuevas o de alto riesgo. Esto puede interrumpir el flujo de efectivo y causar inconvenientes a las empresas.

- Personalización limitada: Si bien PayPal es fácil de usar, es posible que no ofrezca tanta personalización y control sobre la experiencia de pago como algunos otros procesadores de pago, lo que puede ser una desventaja para las empresas con necesidades específicas.

- Preocupaciones de seguridad: A pesar de sus medidas de seguridad, PayPal ha sido objeto de estafas de phishing y actividades fraudulentas a lo largo de los años. Los usuarios deben mantenerse vigilantes para proteger sus cuentas.

- Disponibilidad internacional limitada: Si bien PayPal está disponible en muchos países, es posible que no admita transacciones en todas las monedas o regiones. Esto puede ser una limitación para las empresas con una base de clientes global.

Compara PayPal con otras herramientas

Stripe comparado con PayPal

Stripe y PayPal son dos principales plataformas de pago en línea con ventajas distintas. Stripe ofrece amplias opciones de personalización, lo que lo convierte en una opción favorita entre los desarrolladores y las empresas que buscan soluciones de pago flexibles. Su estructura de precios transparente y su compatibilidad con varios métodos de pago satisfacen diversas necesidades.

Por otro lado, PayPal cuenta con un reconocimiento generalizado y una interfaz fácil de usar, lo que lo convierte en una opción de confianza para empresas de todos los tamaños. Si bien Stripe puede requerir más experiencia técnica, se destaca por su flexibilidad y capacidades de integración. En contraste, la simplicidad y facilidad de uso de PayPal atraen a un público más amplio. Su elección entre los dos depende de sus necesidades comerciales específicas y su nivel de comodidad técnica.

¿Es Stripe mejor que PayPal?

Determinar si Stripe es mejor que PayPal depende de sus necesidades específicas. Stripe ofrece una personalización profunda y herramientas amigables para los desarrolladores, lo que lo hace ideal para las empresas que buscan flexibilidad y opciones de integración. Su estructura de precios transparente es favorable para algunos.

PayPal, con su reconocimiento generalizado y facilidad de uso, se adapta a un público más amplio, especialmente para empresas centradas en la simplicidad y la facilidad de uso. Sin embargo, las tarifas de PayPal, las retenciones de cuentas y la personalización limitada pueden no cumplir con los requisitos de todas las empresas. En última instancia, la elección depende de factores como la experiencia técnica, las necesidades de personalización y las preferencias de su público objetivo.

¿Para qué es mejor usar Stripe?

Stripe es mejor utilizado por las empresas que buscan una solución de procesamiento de pagos altamente personalizable y amigable para los desarrolladores. Destaca al proporcionar herramientas para una integración fluida en sitios web y aplicaciones, lo que lo hace ideal para plataformas de comercio electrónico, servicios basados en suscripciones y empresas que requieren experiencias de pago a medida.

El soporte de Stripe para diversos métodos de pago, monedas y su estructura de precios transparente satisface a aquellos con diversas necesidades de pago. Es particularmente adecuado para empresas que desean crear un flujo de pago personalizado, ofreciendo control y flexibilidad para los desarrolladores. Las sólidas medidas de seguridad de Stripe también lo convierten en una elección confiable para manejar transacciones financieras sensibles de manera segura.

¿Puede Stripe reemplazar a PayPal?

Stripe puede reemplazar a PayPal para muchas empresas, pero depende de necesidades específicas. El enfoque amigable para los desarrolladores de Stripe y sus amplias opciones de personalización lo convierten en una opción preferida para aquellos que buscan flexibilidad y capacidades avanzadas de integración. Sin embargo, el reconocimiento generalizado de PayPal y su interfaz fácil de usar son beneficiosos para las empresas que apuntan a un público más amplio en busca de simplicidad.

Si Stripe puede reemplazar a PayPal depende de factores como la experiencia técnica, los requisitos de personalización y las preferencias de tu público objetivo. Muchas empresas utilizan Stripe junto con PayPal para ofrecer a los clientes múltiples opciones de pago, asegurando comodidad y flexibilidad en sus métodos de procesamiento de pagos.

¿Es Stripe más barato que PayPal?

Stripe y PayPal tienen estructuras de tarifas diferentes, por lo que es esencial evaluar los costos según las necesidades específicas de tu negocio. En general, la tarificación de Stripe es transparente, sin tarifas de configuración ni mensuales, y cobra según las transacciones exitosas. PayPal, por otro lado, combina una tarifa basada en un porcentaje con una tarifa fija por transacción, lo que puede ser más costoso, especialmente para transacciones más pequeñas.

Además, PayPal puede cobrar tarifas más altas para transacciones internacionales. Para determinar cuál es más barato para tu negocio, considera factores como el volumen de transacciones, el tamaño promedio de las transacciones y los países en los que operas. Comparar cuidadosamente sus tarifas te ayudará a tomar una decisión rentable.

¿Hay un software de Pagos mejor que Stripe?

Cuando se contempla soluciones de procesamiento de pagos en línea, es vital explorar si podría haber una alternativa más adecuada a Stripe para tus requerimientos particulares.

Existen varios contendientes destacados en el panorama de procesamiento de pagos, incluyendo PayPal, Square, Braintree y Authorize.Net.

La elección de qué pasarela de pago utilizar depende de factores como las capacidades técnicas de tu negocio, las necesidades de personalización, los requisitos de seguridad y las limitaciones presupuestarias. Si bien Stripe es conocido por su flexibilidad y características amigables para los desarrolladores, otras soluciones pueden superarlo en áreas como la facilidad de uso, la base de usuarios establecida, servicios adicionales o la rentabilidad, ofreciendo en última instancia una mejor opción para tu estrategia de procesamiento de pagos en línea.

Exención de comisiones de Stripe en sus próximos 20.000 $ en procesamiento de pagos en Stripe

Obtén Exención de comisiones de Stripe en sus próximos 20.000 $ en procesamiento de pagos en Stripe y ahorra hasta $500 con Secret.

PayPal comparado con Stripe

PayPal y Stripe son plataformas líderes de pagos en línea, cada una con fortalezas distintas. PayPal, conocido por su amplio reconocimiento, ofrece una interfaz amigable para el usuario y una accesibilidad amplia, lo que lo convierte en la opción preferida para empresas que apuntan a una audiencia diversa.

Por otro lado, Stripe es preferido por los desarrolladores debido a sus opciones de personalización, flexibilidad y capacidades de integración sin problemas. La estructura de precios transparente de Stripe resulta atractiva para las empresas que buscan control y transparencia en su procesamiento de pagos. La elección entre PayPal y Stripe depende de factores como la experiencia técnica, las necesidades de personalización y las preferencias de tu público objetivo.

¿Es PayPal mejor que Stripe?

Determinar si PayPal es mejor que Stripe depende de las necesidades específicas de tu negocio. El reconocimiento generalizado de PayPal y su facilidad de uso lo hacen una opción popular, especialmente para las empresas que apuntan a una audiencia amplia que busca simplicidad. Sin embargo, Stripe, con su enfoque centrado en los desarrolladores y opciones de personalización, atrae a aquellos que requieren flexibilidad y capacidades avanzadas de integración.

Si PayPal es mejor que Stripe o viceversa depende de factores como la experiencia técnica, los requisitos de personalización y las preferencias de tu público objetivo. Muchas empresas utilizan ambas plataformas para ofrecer a los clientes múltiples opciones de pago, garantizando conveniencia y satisfaciendo diversas necesidades de procesamiento de pagos.

¿Para qué es mejor usar PayPal?

PayPal es mejor utilizado por empresas e individuos que buscan una solución de pago en línea conveniente y ampliamente reconocida. Excelente en proporcionar una plataforma fácil de usar para el procesamiento de pagos, lo que la hace adecuada para el comercio electrónico, freelancers y empresas de todos los tamaños. La versatilidad de PayPal le permite manejar una variedad de métodos de pago, incluyendo tarjetas de crédito/débito, transferencias bancarias y saldos de PayPal.

Además, PayPal es adecuado para transacciones internacionales y ofrece protección tanto para el comprador como para el vendedor, lo que aumenta la confianza y la seguridad en las transacciones en línea. Sus aplicaciones móviles y su sitio web optimizado para dispositivos móviles la convierten en la opción preferida para usuarios en teléfonos inteligentes y tabletas, asegurando la facilidad de uso en varios dispositivos.

¿Puede PayPal reemplazar a Stripe?

PayPal puede potencialmente reemplazar a Stripe para algunas empresas, dependiendo de sus necesidades específicas. PayPal ofrece una interfaz fácil de usar y un reconocimiento amplio, lo que lo hace adecuado para empresas que buscan simplificar el proceso de pago y atender a un público amplio. Sin embargo, las fortalezas de Stripe radican en la personalización, la amigabilidad para los desarrolladores y las capacidades avanzadas de integración, lo que lo convierte en la elección preferida para las empresas que buscan más control y flexibilidad.

Si PayPal puede reemplazar a Stripe depende de factores como los requisitos técnicos, las necesidades de personalización y las preferencias de su público objetivo. Algunas empresas optan por utilizar ambas plataformas para brindar a los clientes múltiples opciones de pago y satisfacer diversas necesidades de procesamiento de pagos.

¿Es PayPal más barato que Stripe?

Si PayPal es más barato que Stripe dependerá de las circunstancias específicas de su negocio. PayPal y Stripe tienen estructuras de tarifas diferentes. Por lo general, la tarificación de PayPal cobra una tarifa basada en un porcentaje junto con una tarifa fija por transacción, que puede ser más alta para ciertas transacciones.

Por otro lado, Stripe utiliza un modelo de tarifas transparente basado en transacciones exitosas, sin tarifas de configuración o mensuales. La rentabilidad de cada plataforma variará según factores como el volumen de transacciones, el tamaño promedio de las transacciones y los países en los que opera. Para determinar cuál es más barato para su negocio, es esencial evaluar las tarifas en función de sus necesidades específicas de procesamiento de pagos.

¿Hay un software de Pagos mejor que PayPal?

Explorar alternativas a PayPal es esencial para investigar si podría haber una solución de pago en línea más adecuada para las necesidades únicas de su negocio.

Algunas alternativas notables a PayPal en el ámbito del procesamiento de pagos en línea incluyen Stripe, Square, QuickBooks Payments, Venmo y otros.

La decisión sobre qué pasarela de pago utilizar depende de factores como sus requisitos técnicos, necesidades de personalización, preferencias de seguridad y restricciones presupuestarias. Si bien PayPal ofrece reconocimiento generalizado y facilidad de uso, otras soluciones pueden destacar en áreas como la amigabilidad con los desarrolladores, características avanzadas o rentabilidad. Evaluar cuidadosamente estos factores le ayudará a determinar si existe un software de procesamiento de pagos en línea más adecuado para sus necesidades específicas que PayPal.

Comparación de características

La intuitiva interfaz de PayPal supera a Stripe en facilidad de uso

Cuando se evalúa Stripe y PayPal para el procesamiento de pagos en línea, la facilidad de uso juega un papel crucial. Si bien ambas plataformas ofrecen servicios confiables, PayPal se destaca por su interfaz intuitiva, lo que la hace excepcionalmente amigable para el usuario.

Por ejemplo, el proceso de configuración sencillo de PayPal permite a las empresas comenzar a aceptar pagos rápidamente sin necesidad de tener un amplio conocimiento técnico. Además, PayPal proporciona un panel de control amigable que simplifica el seguimiento de transacciones, la gestión de fondos y la resolución de disputas.

Stripe, por otro lado, ofrece características poderosas pero puede considerarse más orientado a desarrolladores, requiriendo un poco más de experiencia técnica para la personalización e integración. Si bien ambas plataformas cumplen bien sus propósitos, la facilidad de uso de PayPal puede ser un factor decisivo para las empresas que buscan una experiencia de procesamiento de pagos sin complicaciones.

Stripe y PayPal brillan por facilitar las transacciones internacionales

Cuando se trata de facilitar transacciones internacionales, tanto Stripe como PayPal surgen como opciones formidables, cada una con sus ventajas únicas. Estas plataformas sobresalen al ofrecer soluciones de pago internacionales completas, permitiendo a las empresas ingresar a los mercados globales con facilidad.

Tanto Stripe como PayPal admiten transacciones en múltiples monedas, lo que permite a las empresas realizar transacciones en la moneda preferida de sus clientes. Esta flexibilidad simplifica la experiencia de compra para los clientes internacionales, reduciendo la fricción de la conversión de moneda.

Además, ambas plataformas ofrecen métodos de pago localizados para varios países. Por ejemplo, PayPal admite opciones de pago locales como iDEAL en los Países Bajos, asegurando que las empresas puedan atender las preferencias regionales específicas.

La función One Touch de PayPal aumenta la eficacia del pago, superando el proceso de pago personalizable de Stripe

La característica "One Touch" de PayPal destaca como una herramienta que mejora significativamente la experiencia de pago. Esta función permite a los clientes completar transacciones rápidamente, sin necesidad de ingresar repetidamente contraseñas o detalles de pago. Una experiencia de pago tan fluida y fácil de usar puede reducir eficazmente las tasas de abandono de carritos, lo que lleva a tasas de conversión más altas para las empresas. Por ejemplo, cuando los clientes compran en sitios de comercio electrónico que admiten "One Touch" de PayPal, pueden completar sus compras con un solo clic, una ventaja conveniente que fomenta transacciones rápidas.

Por otro lado, Stripe, aunque proporciona formularios de pago personalizables que se ajustan a la marca de una empresa, no ofrece el mismo nivel de pago rápido que "One Touch" de PayPal. Esto hace que PayPal sea la opción preferida para las empresas que priorizan un proceso de pago acelerado.

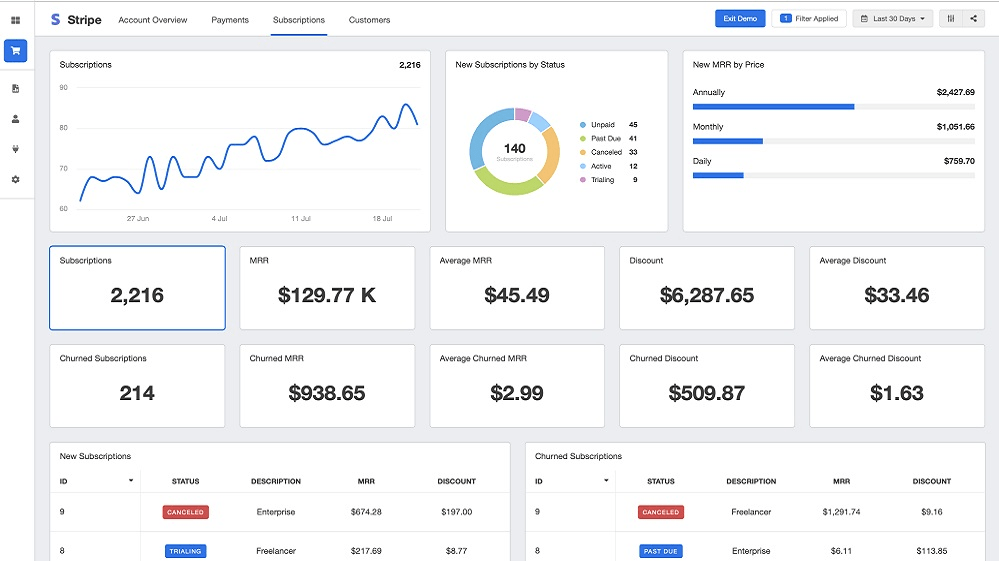

Stripe lidera con un análisis superior, ofreciendo una visión más profunda en comparación con PayPal

Stripe toma la delantera con sus capacidades completas y detalladas. Stripe proporciona a las empresas una gran cantidad de información sobre sus transacciones financieras. Esto incluye la capacidad de rastrear el volumen de transacciones, las tendencias de ingresos, el comportamiento del cliente y más. Estas análisis detallados permiten a las empresas tomar decisiones informadas basadas en sus datos de pago. Por ejemplo, una empresa de comercio electrónico que utiliza Stripe puede identificar los productos más vendidos, monitorear la retención de clientes y optimizar las estrategias de precios con estos conocimientos.

Si bien PayPal ofrece cierto nivel de informes, no se compara en profundidad y amplitud con las análisis de Stripe. Los informes de PayPal son más básicos y es posible que no proporcionen a las empresas los datos detallados necesarios para un análisis profundo y la toma de decisiones estratégicas.

Stripe supera a PayPal al ofrecer un servicio de facturación de suscripciones más ágil y completo

Cuando se trata de servicios de facturación por suscripción, Stripe supera a PayPal al proporcionar una solución completa y fácil de usar. Stripe ofrece a las empresas la capacidad de configurar pagos recurrentes de manera fluida para servicios basados en suscripciones. Esta función abarca diversas frecuencias de facturación, períodos de prueba y planes de suscripción personalizables para satisfacer las necesidades comerciales específicas. Por ejemplo, una empresa de software como servicio (SaaS) puede crear fácilmente planes de suscripción mensuales o anuales con períodos de prueba gratuitos utilizando las funciones de facturación por suscripción de Stripe.

Por el contrario, PayPal carece de una función dedicada de facturación por suscripción, lo que significa que las empresas que dependen de PayPal pueden necesitar configurar los pagos recurrentes manualmente. Esto puede ser engorroso, especialmente para empresas con una base significativa de suscriptores.

La amplia versatilidad de integración de Stripe supera la limitada personalización de PayPal

Cuando se trata de posibilidades de integración entre Stripe y PayPal, Stripe se destaca como la opción más versátil. Stripe ofrece una amplia gama de integraciones preconstruidas con cientos de herramientas empresariales líderes que abarcan diversas categorías. Estas integraciones cubren plataformas de comercio electrónico, sistemas de gestión de relaciones con el cliente (CRM), herramientas de facturación y más. Por ejemplo, Stripe se integra perfectamente con plataformas populares como Shopify, Salesforce y QuickBooks.

Lo que distingue a Stripe es su sólida API, que permite a las empresas crear soluciones personalizadas adaptadas a sus necesidades únicas. Este nivel de personalización mejora la versatilidad, adaptándose incluso a los requisitos comerciales más específicos.

Por otro lado, aunque PayPal ofrece una cantidad significativa de integraciones, carece del mismo nivel de personalización que Stripe. Esta limitación puede no satisfacer completamente las demandas únicas de ciertas empresas.

La función de transferencia instantánea de PayPal ofrece un acceso rápido a los fondos, superando a Stripe

PayPal ofrece una ventaja distintiva con su función de transferencia instantánea. Esta función permite a las empresas transferir fondos de su cuenta de PayPal a su cuenta bancaria vinculada casi de inmediato. Este acceso instantáneo a los fondos puede mejorar en gran medida el flujo de efectivo, lo cual es crucial para las empresas con gastos continuos y obligaciones financieras. Por ejemplo, una tienda de comercio electrónico que utiliza PayPal puede acceder rápidamente a los ingresos de las ventas para reponer el inventario o cubrir los costos operativos.

Por otro lado, Stripe generalmente tarda algunos días en transferir fondos a una cuenta bancaria vinculada. Si bien Stripe ofrece un procesamiento de pagos confiable, este retraso en la transferencia de fondos puede no ser ideal para las empresas que requieren un acceso rápido a sus ganancias, especialmente cuando se trata de necesidades financieras que tienen plazos.

Suscríbete a nuestros boletines informativos.

No hay FOMO aquí. Manténgase al día sobre todas las últimas ofertas y noticias con nuestro boletín mensual directamente en su bandeja de entrada como 123.000+ emprendedores (+ Obtenga un 10% de descuento en nuestra Membresía Premium!)

Stripe vs PayPal: ¿Cuál es el mejor para tu negocio?

Stripe es la mejor herramienta para ti si:

- Necesita una solución de procesamiento de pagos altamente personalizable para su sitio web de comercio electrónico.

- Su empresa se centra en transacciones internacionales y necesita compatibilidad con varias divisas y métodos de pago.

- Tiene experiencia técnica o desarrolladores en su equipo para aprovechar la API de Stripe para una personalización avanzada.

- Usted da prioridad a los análisis e informes detallados para tomar decisiones basadas en datos sobre sus procesos de pago.

- Su empresa necesita gestionar la facturación de suscripciones con flexibilidad en la personalización de planes y periodos de prueba.

PayPal es la mejor herramienta para ti si:

- Usted da prioridad a una interfaz fácil de usar y quiere atender a un público amplio con diversos conocimientos técnicos.

- Su empresa depende del reconocimiento generalizado y de la confianza asociada a la marca PayPal.

- Busca opciones de pago versátiles, como tarjetas de crédito, transferencias bancarias y saldos de PayPal, para adaptarse a varios clientes.

- Usted valora las funciones de protección del comprador y del vendedor para minimizar los riesgos de litigios y fraudes en sus transacciones.

- Necesita soluciones de pago adaptadas a dispositivos móviles con aplicaciones e interfaces optimizadas para móviles para llegar a los clientes a través de distintos dispositivos.

Alternativas a Stripe y PayPal

Promociones en software de Pagos

Empieza a ahorrar en el mejor SaaS con Secret.

Secret ya ha ayudado a decenas de miles de startups a ahorrar millones en los mejores SaaS como Stripe, PayPal y muchos más. Únete a Secret ahora para comprar software de forma inteligente.